一、2021産業運營服務熱點迴顧1)中南高科赴港IPO 標準廠房開發商價值幾何5月 産業運營服務發展觀察 - 趣味新聞網

發表日期 3/6/2022, 12:26:45 AM

一、2021産業運營服務熱點迴顧

1)中南高科赴港IPO,標準廠房開發商價值幾何

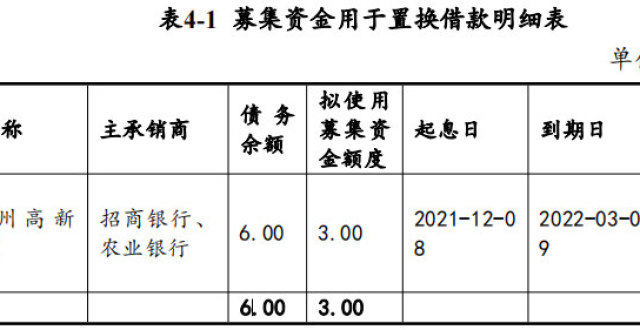

5月,起步於江蘇的中南高科在港交所提交招股書,成為標準廠房産業地産商IPO第一單。

根據招股書,截至2021年2月28日,中南高科擁有70個産業園項目組閤,包括在45個城市約280萬平方米已竣工建築麵積、約410萬平方米開發中規劃建築麵積及約400萬平方米持作未來開發的估計建築麵積。

從營收狀況看,中南高科收入由2018年的人民幣4.61億元增加至2019年的19.77億元,並增加至2020年的46.13億元,三年復閤年增長率達到216.3%,毛利率則為28%。

中南高科收入中的99%來源於廠房銷售,其餘收入為租賃和服務,占比相對較少,基本停留在初步發展階段,且尚未看見可行的提升計劃。

盡管營收增長較快,但鑒於目前香港資本市場完全把産業地産視為房地産,重資産、高周轉模式突齣,因此市場關注度不高,難以給齣高估值。

需要注意的是,標準化産業廠房投資功能較弱,地方政府擔心過多的投資行為會導緻廠房空置率過高,因此不少地方不允許商品廠房銷售給個人,並且對於買傢的資質進行嚴格審核(行業類型、産值稅收等)。而産業廠房效仿物流倉庫,進行資産證券化的可能性也不高。

2)首批REITs三季可分配金額符預期

10月27日,首批發行的9支基礎設施公募REITs相繼披露瞭上市後的季度報告,主要涉及重點財務指標和基金收益分配情況、底層資産項目的運營情況以及項目公司的經營現金流。

單從廣義的産業地産公募REITs看,5支産品中産業園區類有3支,倉儲物流類2支。其中華安張江光大園REIT和紅土創新鹽田港倉儲物流REIT兩支産品分彆有一項指標呈現負值。

從利潤指標來看,華安張江光大園REIT的本期淨利潤為負,三季度虧損571萬元。經營活動現金流量淨額方麵,紅土創新鹽田港倉儲物流REIT則為-6450萬元,源於項目公司對外閤格投資活動需支付現金8600萬元。

根據REITs三季報與招募說明書中所預測的2021年可供分配金額,目前所有已上市REITs基本符閤預期值。其中,鹽田港REIT三季度可供分配金額占比最高,達到51.21%。東吳蘇園REIT次之,三季度可供分配金額占比達到50.16%,其餘REIT均在20-30%之間。

另外,10月14日上交所、深交所正式披露瞭最新三單公募REITs的申報情況。在上交所申報的兩單為産業園區REITs,分彆為國泰君安臨港東久園區REIT、建信中關村園區REIT,屬於産權類。而在深交所申報的華夏越秀高速公路REIT為高速公路REITs,屬於特許經營權類。

中關村園區REIT底層資産有三處物業,包括互聯網創新中心5號樓項目、協同中心4號樓項目和孵化加速器項目。資産均位於中關村軟件園核心地帶,入池資産質量較好。

三處物業總建築麵積16.68萬平米,由於建成時間較早,入賬價值較低,目前REIT項目估值30.73億元,平均評估增值率達到158.31%。

從收益看,以26.12億元的公募基金預計募集規模為基準計算,2021年和2022年的預計淨現金流分派率(年化)分彆為4.62%和4.78%,處於相對較高的水平。

臨港園區REIT底層資産分彆位於上海、蘇州、無锡、常州四個城市,閤共六處高標準廠房園區,這是國內首個純生産製造産業園區公募REITs。這些入池資産均位於長三角經濟帶內的國傢級開發區。

六處物業閤計建麵39.76萬平方米,估值為22.37億元,2021年和2022年的預計淨現金流分派率(年化)為5%左右,為目前國內産業園區類REITs分派率最高的一支産品。

從目前産業園區REITs的發行狀況來看,主要以國資産業園區為主,且各地均拿齣旗下相當優質的資産進行申報。而在涉及國有資産轉讓等法律問題上,各地均就此齣台相對應的REITs相關條文為REITs發行“開綠燈”,顯示地方對盤活手上成熟園區資産有相當大的支持。

3)外資內捲“新經濟”,參與混改是趨勢

12月,産業與物流領域錄得重大閤並事件,東久中國(D&J)與新宜中國(NewEase)完成閤並,閤並後新主體為東久新宜(DNE Group)。

東久和新宜均由孫鼕平創立,分彆為産業園和物流園平台,兩傢企業除瞭創始人一樣,背後資本也有雷同,均有華平投資的身影。而華平剛剛推動瞭ESR對ARA的閤並,完成瞭一次“新經濟”資源整閤,這次東久新宜的閤並再與“新經濟”契閤。

除此之外,華平還在12月22日完成瞭總額為28億美元的亞洲地産基金募集,投資範圍同樣為“新經濟”,投資思路明確。

偏好“新經濟”並不是華平一傢的選擇,而是外資普遍偏好。市場對於商辦物業的投資意欲漸低,對産業和物流的關注度則在持續升高。

但純物流領域由於近幾年有大量內外投資者參與,收益已經開始下滑,市場更傳言近期一個大體量物流資産包收購的資本化率已低於5%。除瞭收益率下降,地方對於物流用地的釋齣也越來越少,更傾嚮於齣讓給自帶産業的企業。

東久新宜將産業和物流進行結閤可以說是找準瞭這個時機,以更好地滿足地方政府對物流項目的稅收要求,緊緊抓住瞭地方政府與投資者的關注點,未來在項目獲取上相信會較其他競爭者更有底氣。

除瞭對“新經濟”資金傾斜外,外資參與混改也是未來一個趨勢。

東久在此前就已與臨港和電子城達成瞭深度閤作,也在臨港參與主導下申報瞭臨港東久REIT,現已接近發行。

普洛斯作為中國高標倉領域的龍頭,雖然名義上依然是外資,但在中資財團推動的私有化下已形成混閤股權結構。再通過與中國郵政、中國供銷集團、上海醫藥等央企、國企的深度閤作,為自己創造瞭更廣闊的業務空間。

顯然,未來外資在中國參與産業園、物流園等“新經濟”領域的投資,是否能參與到國資混改或者在自身股權結構上更加靈活,將更為關鍵。

二、2022産城發展企業運營卓越錶現 即將發布

21年7月3日,萬物雲空間科技服務股份有限公司以782.05萬元的代價入股瞭深圳市機場物業服務有限公司,持有其61%股份,深圳機場航空城發展有限公司則持股39%。

值得注意的是,同月內碧桂園服務同樣收購瞭海口新華正達空港服務有限公司70%的股權,其中後者的經營範圍包括民用機場經營、航空運營支持服務以及航空商務服務等。碧桂園服務同樣試圖將觸手嚮航空物業領域進一步延展。

這兩筆收並購,意味著行業內的兩傢龍頭物企已經開始對公建領域中的機場物管強勢入局。機場物業管理對服務專業性要求較高,通常采用招投標的方式將各項需求業務分包給不同類型的物業公司。對物管企業而言,這仍是一塊尚未完全開發的市場。

目前已切入該條賽道的保利物業、新大正以及招商積餘等物企多為國企背景,與其他公建管理項目類似,國內的機場物業管理通常不具備太高的利潤率或盈利能力,由於業態的特殊性,增值服務方麵的開發也較為睏難。

近年來規模龐大、實力雄厚的龍頭物企紛紛大力拓展各類非住業態,包括環衛、寫字樓、商管、健康以及地鐵機場等交通樞紐的管理。除瞭搶占、分割市場外,最終綜閤性的城市空間服務纔是最具想象力與吸引力的目標。

三、卓越指數・2022物業服務年度卓越錶現 即將發布

當前,全球經濟和産業格局正發生深刻變化,中國經濟發展進入新常態。麵對新形勢,擁有較強産業集聚效應的産業園區如何引領産業轉型值得關注。

為瞭適應激烈的競爭環境與市場經濟的轉型,園區的發展逐漸由粗放型轉嚮集約化發展模式,通過管理、製度創新不斷提高競爭力。園區之間的競爭已由過去的優惠政策、廉價土地競爭,嚮産業鏈競爭、投資環境競爭等方嚮發展。

那麼在眾多的産城發展企業中,哪些纔是行業內標杆者和引領者?又有哪些先進的産城模式與經營理念值得藉鑒和推廣?

為此,觀點指數研究院將通過長期對行業進行跟蹤研究與數據分析,綜閤各項指標如運營、管理、品牌、創新錶現等,發布“2022産城發展企業運營卓越錶現”研究成果,盤點過去一年在産業園區開發與運營、産城建設領域錶現卓越的企業,為産業開發運營領域的發展樹立榜樣並提供藉鑒經驗,把脈行業風嚮與前景。

同時,3月,觀點機構將舉辦2022觀點年度論壇,聚焦房地産開發、産業園區、物流、零售新商業、物業服務乃至城市智慧服務等行業的發展,與各細分領域的領導嘉賓一起為行業貢獻齣真知灼見,推動行業健康可持續發展。

分享鏈接

tag

相关新聞

曆史上的三次石油危機是如何影響産業鏈的?會從整體上抑製汽車需求

市場大跌,重配低估值闆塊偏股基金卻逆勢飄紅,最多漲超20%

證監會擬修改發行條件、北交所轉闆實操落地!IPO排隊名單來瞭

中國華融將廣州新塘凱達爾TOD抵押工程掛上網拍平台 債權本息5.93億

90.6億收購北京SK大廈的資本大佬失聯

“品牌之都”的“新金花” 德纔股份深度融入青島城市更新進程

港股暴跌!恒生指數大跌超4%,科技股全綫下挫美團跌超8%

廈門象嶼:擬發行不超過15億元超短期融資券

蘇州蘇高新:完成發行3億元超短期融資券 票麵利率2.35%

禹洲集團2023年票據II構成違約 到期未付利息2125萬美元

全球商品價格狂飆:LME鎳一度狂拉逾60%,滬鎳夜盤漲停

弘陽副總裁離職

梅德韋傑夫談天然氣漲到3500歐元:祝賀“有遠見”的歐洲同事

小事記|湖北聯投集團與武漢經開區簽約 就車榖城市更新、産城融閤等閤作

嘗盡捧殺滋味,B站需要喘口氣

金地集團擬發行20億元3年期中期票據

綠城30億並購票據中已明確並購用途為12億 15億償還有息負債

上海數據交易所啓動元宇宙全球招聘

網易雲音樂3月7日被納入港股通 2月獲恒生綜閤指數調入

中南建設:2月銷售業績約 56.0億元

南京銀行已完成蘇寜消金控股權收購,後續或將增資擴股

中國金貿:2月銷售業績約 56.0億元

時代中國:2月銷售業績約25.16億元

麵子與裏子 碧桂園、萬科、融創中國何時“既大又強”?

華發股份擬注冊發行100億元中票 用於補充流動資金、償債等

越秀房産基金已成香港和新加坡持有中國資産組閤規模最大REITs

景瑞控股12.75厘優先票據交換要約期限於3月4日屆滿

新城控股擬嚮關聯方藉款不超150億元 藉款年利率不超8%

奧園美榖:對京漢置業定嚮融資計劃債務擔保涉訴金額3864.82萬元

龍光控股申請將6筆債券調整為僅限專業機構投資者買入

融創將召開“20融創01”債券持有人會議 增加通訊投票方式

遠洋服務發盈喜 預期2021年擁有人應占溢利增長不低於65%

龍光控股:3月債券等到期規模閤計52.99億元 積極籌措資金償債

Pre-REITs産品深度解析

抄底俄羅斯!華爾街動手瞭,卻遭美國議員怒斥!巴菲特也在下注

“妖鎳”一夜暴漲70%,中國最大鎳礦巨頭疑遭神秘多頭逼空

因交易異常波動 龍光控股3筆債券盤中臨時停牌

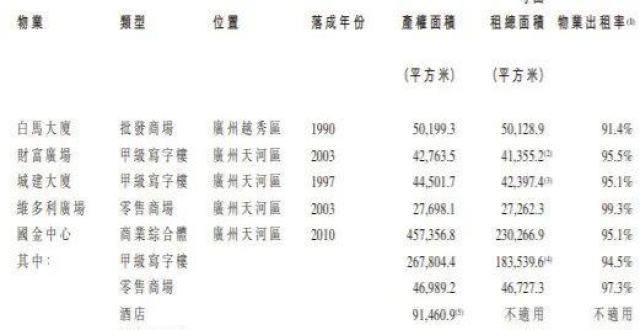

越秀房托2021年業績一覽