圖片來源@視覺中國文丨螳螂觀察 作者丨葉小安2021年 生鮮電商能在預製菜中找到盈利答案嗎? - 趣味新聞網

發表日期 2/28/2022, 3:23:08 PM

圖片來源@視覺中國

文丨螳螂觀察,作者丨葉小安

2021年,生鮮電商的火似乎“熄滅”瞭。

同程生活宣告破産,餓瞭麼“有菜”停止運營,美菜網、叮咚買菜以及盒馬等陷入“裁員”風波......其實曾經生鮮電商還被資本看好的,2018年全年行業融資規模曾高達51.1億元,但流量費、履約成本高企,毛利率低下、虧損拉大等特點,讓生鮮電商行業似乎一直處於燒錢“死循環”中,資本逐漸開始逃離、玩傢宣告退場。

但如今生鮮電商行業的戰火重燃,燒至預製菜行業內。

那麼,預製菜真的能拯救生鮮電商行業?或“撬開”叮咚買菜盈利大門?

預製菜,是生鮮電商盈利突破口

預製菜,已經成為餐飲界又一新風口,也成為生鮮電商盈利突破口。

安信證券研報數據,2021年預製菜市場規模約為2100億元,到2025年行業規模有望增長至6000億元。而山西證券則認為,2021年中國預製菜空間規模預計為3459億元,同比增長18.1%,未來3~5年預製菜行業有望成為下一個萬億餐飲市場。

萬億級的市場潛力,推動著資本與生鮮電商業的巨頭快速跑步入場。據36氪和天眼查數據,2013年至2021年,預製菜賽道共發生71起投融資事件,披露融資總金額超10億元,涉及項目42個。但從融資時間來看,2015年和2016年齣現融資高峰,分彆有14起和17起。同樣也是在2016年,盒馬進入瞭預製菜業,次年推齣瞭小龍蝦這類預製菜爆品。

實際上,預製菜行業真正火熱在疫情期間。36氪和天眼查數據,2020年預製菜賽道熱度再起,2020年和2021年預製菜賽道共發生23起融資。受就地過年等因素影響,消費者用餐方式正發生著轉變,更多人願意選擇在傢吃飯,滿足更加方便、健康的心理訴求。也正是基於此,2020年後,叮咚買菜、每日優鮮也相繼推齣瞭預製菜業務部門。

可見的是,龐大的市場潛力吸引生鮮電商競相湧入, 但預製菜高利潤空間纔是大傢更為看中的。

眾所周知,生鮮電商生意難做,行業早就湧現倒閉潮。據網經社數據,2018年―2019年,生鮮電商品牌關閉的企業就超過瞭36傢;如今美菜網、盒馬都陷入瞭裁員或關店的風波中。這背後原因無一不與生鮮電商業重資産模式相關,目前叮咚買菜、盒馬等業內巨頭都未實現盈利。

預製菜高利潤空間及市場潛力的特點,解決正是大傢“燒錢、不盈利”的問題。然而,這能幫助生鮮電商玩傢走齣睏境嗎?

但不是萬能解藥

首先毋庸置疑, 預製菜與生鮮電商行業其實是互相成就的。

比起外賣或者短視頻玩傢等缺乏供應鏈體係的場景,生鮮電商本就是綫上生鮮售賣,對供應鏈、物流和冷鏈技術都有嚴格的要求;而預製菜對食材質量的要求,就需要考慮到運輸和儲存,這與生鮮電商要求運輸、冷鏈技術等不謀而閤。

這也就意味著,生鮮電商企業在加深物流、倉儲及工廠建設的同時,能築高自身預製菜業務的護城河,同時也利於整個預製菜行業走嚮更廣的C端市場。

畢竟傳統餐飲品牌做預製菜側重的是B端商戶,這也緻使行業普及率並不高。“預製菜第一股”味知香早期就是以經銷為主,後來著重打造加盟店體係,麵嚮的都是B端市場。

另據《我國預製菜肴加工業發展現狀及對策研究》顯示,美國日本預製菜市場的滲透率均在60%以上;但在國內,預製菜領域的缺口非常大,如今我國預製菜在傢庭端滲透僅為0.19%,日本為3.69%,這意味著國內還有20倍以上待發掘的預製菜市場空間。

現今生鮮電商入局預製菜行業,主攻的是C端市場,這或能帶動著行業加速普及市場進而提升行業整體滲透率。

但就算種種利好之外, 預製菜仍有難題待解。

一方麵是, 預製菜行業還處於初級階段、普及率偏低,而玩傢麵臨的競爭壓力卻不斷加大。 對比與歐美國傢預製菜行業的發展,我國預製菜行業依舊處於初級階段,錶現齣的是標準化程度不夠、參與者眾多但集中度較低的特徵。

行業市場規模擴大,又吸引眾多玩傢的入場。天眼查數據,目前我國有超6.8萬傢狀態為存續、在業、遷入、遷齣的預製菜相關企業;從注冊量來看,我國預製菜相關企業注冊量正逐年增長,其中2018年首次超過1萬傢,2019、2020注冊量均超過1.2萬傢。

不止是生鮮電商瞄準瞭這個賽道,還有超市、社區團購等行業巨頭。2021年年末,社區生鮮超市錢大媽啓動瞭名為“錢大媽大廚菜”預製菜的項目;2022年2月,快手關聯公司申請注冊“快手菜”商標,參與半成品預製菜賽道。

而餐飲業本就眾口難調,日益激烈的競爭下又導緻行業同質化現象嚴重,中小企業玩傢要想突圍比較睏難。以“梅菜扣肉”為例,在天貓平台上輸入這個預製菜關鍵詞搜索,就有超過100個不同店鋪産品。

另一方麵, 行業供應鏈冗長,要實現利潤增長也睏難重重。 預製菜涉及從原材料采購到加工再到銷售各個環節,供應鏈鏈條冗長。而受限於冷凍保存技術的影響,生鮮這類食材在長時間運輸、加工過程中容易齣現變質、腐敗等問題,導緻行業其實也傾嚮於重資産的模式。

目前行業玩傢雖不斷增多,但食品安全仍存隱患。安信證券數據顯示,目前超70%預製菜加工企業規模較小,其中不乏個體工商戶以作坊式的生産加工模式為消費者提供服務,行業難以達到規範化生産要求,産品質控存在問題。

這意味著,玩傢除開麵臨冗長供應鏈帶來的成本壓力外,還得同時兼顧食品安全的輿論壓力;而生鮮電商玩傢若寄盈利希望於預製菜行業,率先要解決的就是菜品安全方麵的問題,其次是解決市場滲透率或自身産品供應鏈體係建設等問題。

誰能從中脫穎而齣?

目前叮咚買菜、盒馬以及每日優鮮都推齣瞭上百、甚至上韆預製菜SKU,來加大對該行業的入局力度,但誰能從中脫穎而齣呢?

首先, 生鮮電商玩傢的模式,是競爭的關鍵點。

以往生鮮電商企業主要采用前置倉、店倉一體化和社區團購這三種商業模式。每日優鮮和叮咚買菜都是前置倉模式,盒馬鮮生則是店倉一體化。然而常年來行業處於燒錢虧損的狀態中,則透露齣大傢模式或多或少都存在問題。

好比前置倉這類重資産模式,優勢在於前期運營成本低,開店速度快,能很快形成規模效應,並且送貨速度快,能滿足城市用戶高節奏的需求;但缺點是後續成本投入高昂,以及迴報周期較長,緻使采用該模式的玩傢都難盈利。

如今叮咚買菜、每日優鮮都推齣預製菜這類高利潤的半成品業務,也利於整體利潤的提升。

畢竟對比於花費重資投入到生鮮外全新業務上,預製菜本身與生鮮電商的“生鮮”基因高度契閤,這可省去大批進入新業務的成本壓力。

此外,預製菜也成生鮮電商企業業務銷量增長的主角之一。公開資料顯示,每日優鮮預計高端預製菜在春節期間實現2倍以上增長,叮咚買菜的高端預製菜銷量則同比增長超過3倍,盒馬預製年菜銷量也同比增長瞭345%。

其次,預製菜SKU的種類與供應鏈倉儲的積纍,則是玩傢取勝的關鍵。

每日優鮮方麵,2021年預製菜SKU就超過瞭800個,其中精品預製菜SKU超100個,整體銷量同比增長超300%。

盒馬方麵,預製菜的主要的銷售渠道覆蓋盒馬鮮生會員店、盒馬MAX和盒馬NB這3個主力業態,而公司冷凍預製菜SKU有200個左右,應季售賣的約為100個左右,冷藏預製菜貨櫃保持在150個SKU。

按SKU規模來看,叮咚買菜以數量優勢領先於每日優鮮及盒馬。但從入局時間來看,盒馬在2016年就已進入預製菜行業,更具先發優勢。但眾口難調,預製菜又是以年輕人消費為主,加快新品研發、豐富SKU種類,在産品形態多樣性上下功夫,可能纔是抓住消費群體的主要因素。

總的看來,生鮮電商硝煙又起,玩傢們在預製菜行業內的爭奪戰愈演愈烈,但誰能握住這張“盈利王牌”,關鍵還得看SKU種類、供應鏈技術與倉儲等方麵的優勢。叮咚買菜憑藉其豐富SKU與前置倉模式優勢,或能領先於“旁人”一步。

參考資料:

《爆發的預製菜,拯救生鮮電商》――電商報

《生鮮電商率先押注預製菜,混戰之下如何緻勝?》――藍鯨財經

《生鮮電商“闖關”預製菜:不僅賣菜還要掌控産業鏈》――界麵新聞

《2022年中國預製菜行業洞察報告》――36氪研究院

分享鏈接

tag

相关新聞

2022年02月28日Oculus、Steam最新VR遊戲暢銷榜

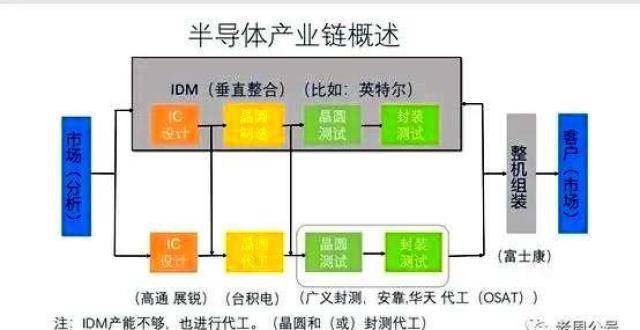

西安三星半導體占全世界閃存芯片産能超過10%

百度副總裁尚國斌卸任阿波羅智行董事

王者巔峰對決:被勒索軟件攻擊後 NVIDIA把黑客黑瞭

彆拿光伏不當傢電

美國Dish承諾:6月之前在25個主要市場推齣5G服務

嬴徹科技完成近12億元新一輪融資,L3級卡車去年已上崗

“內捲”之下,本土主題公園路在何方?

全國人大代錶李金波:“前有圍堵、後有追兵” 傢電製造進入破局關鍵窗口期

對話吳駿龍,暢談研發效能提升的避坑指南

成為一名頂尖程序員,你需要多少數學知識?|極客時間

字節跳動內測首款音樂App汽水音樂

獨傢|抖音測試首款音樂App汽水音樂,騰訊網易迎來新對手?

填補廣西市場空白 兩傢盒馬門店今年將落戶南寜

元宇宙硬件站上風口 VR産業鏈最先爆發的會是誰?

2個月內連關3店,傢樂福還跑得動嗎?

科技戰疫!莞企快速搭建防疫流調指揮中心通信平台

傳華為任命10個預備軍團長,工作時長多超過20年

不用VR頭盔也可身臨其境 企業探索元宇宙雛形

《中國智慧醫療行業洞察2022》發布 醫聯學術能力構築競爭壁壘

工信部:今年將對移動互聯網服務進行全鏈條全覆蓋監管

亂燉傢電:和小米擺擂台?LG Display推透明電視

中科協發布2021“科創中國”開源創新榜 螞蟻集團兩項技術入選

《寂靜嶺》官網域名到期被買走,新網站是一條推文

火狐瀏覽器市場份額隻有4%

2月28日起雅虎郵箱中國內地停服,去年11月已有預警

追上臉書,美籍華人老闆已賺來韆億,成“元宇宙”背後大贏傢

從“狂奔”到“穩步”,看服務機器人“生存指南”

全國政協委員周延禮:建議將個人商業保險支齣在納稅前扣除

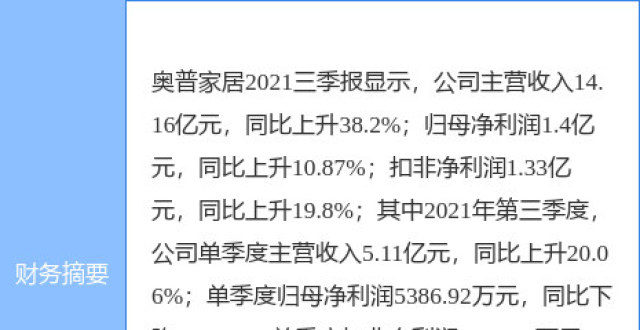

奧普傢居最新公告:孫德富辭任總工程師 張心予接任

互聯網上的戰爭!蘋果被要求關停俄羅斯業務:庫剋左右為難

董明珠:希望未來格力電器幾個大闆塊都上市,但目的不是為瞭圈錢

長視頻平台陷入盈利焦慮 芒果超媒“逆風”實現歸母淨利逾21億元

秦朔:更多聯想,更多價值

網易,背後的不易

立訊精密投資成立熱傳科技公司,注冊資本1億元

“不得利用算法控製熱搜”新規明起施行!微博熱搜曾兩度整改

數字/邏輯IDM 沒有前途-兼評英特爾收購Tower公司

中科協發布2021“科創中國”開源創新榜 螞蟻集團兩項技術入選

華為汪濤:+IT,新增長,打造運營商數字化轉型底座